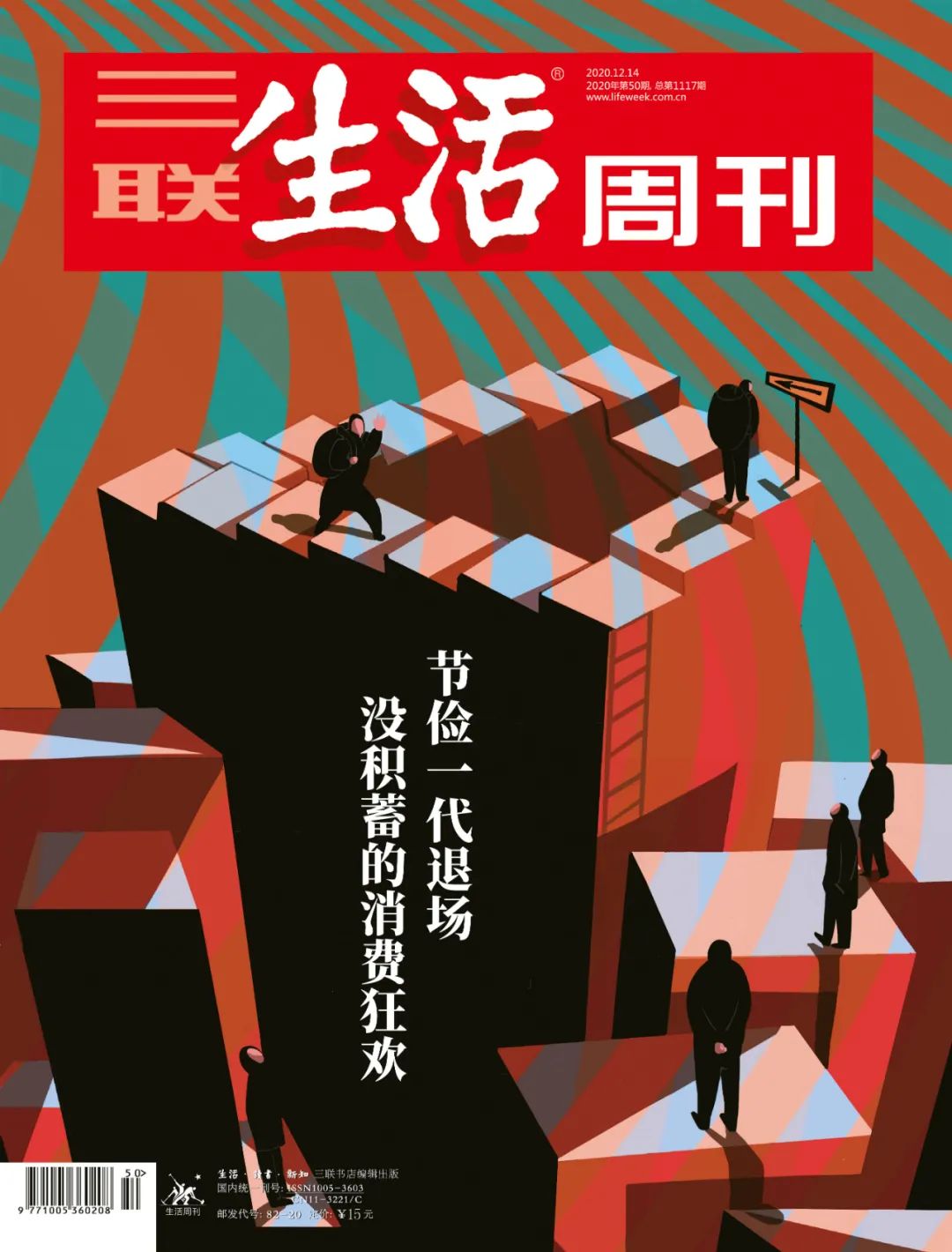

「节俭一代退场:没积蓄的消费狂欢」

文|杨璐

年轻人深陷消费贷,是最近舆论讨论很多的现象。一方面,最近几年来,年轻人被认为是完美的消费者,他们会玩敢花,扛起了很多公司的业绩上涨,是扩大内需的主力。可另一方面,社交媒体上有“负债者联盟”这样公开的群体,还有许多负债者互助微信群,里面都是被利滚利卷入债务洪流的年轻人。

中国人民银行原行长周小川在第二届外滩金融峰会上也讲到了类似的观察和困惑,“年轻一代的储蓄率在明显下调,这有好的方面,有助于扩大内需,也有令人担心的方面,就是一些年轻人过多地靠借债过度消费,奢侈消费,将来是不是好事也不完全知道,但是总的来说储蓄率会进一步调整。”

插图|啊哈

中国社会变动太快,对于突然涌出的事物经常难以判断和快速识别出风险。这种一边消费,一边借贷,部分人还会跌入债务陷阱的状态对年轻人的人生和整个社会意味着什么,虽然还不能明确的下结论,我们依然想用一组稿件来讨论一下整个现象的关键点。

我们采访了很多深陷消费借贷的年轻人。他们有人是习惯了过“生活方式自媒体”所倡导的那种生活,可收入不足以维持图片里的那种美好影像,只能借助于贷款。有人是被算法推送所绑架,每买一件衣服时,看到推送相关穿搭就买了整套。有人是渴望被关注、渴望被认可,于是把钱花在给主播刷礼物和追星上,沉迷于在直播间里一掷千金获得的高光时刻等等。

消费借贷在中国是一种比较新的金融产品,它现在迅速走入了年轻人的生活(安心 摄/ 视觉中国供图)

实际上,借钱消费的观念和现象是生产力发展到一定程度的产物。清华大学中国与世界经济研究中心教授王红领说:“福特汽车公司的创始人老福特勤俭持家的观念根深蒂固。他教育年轻人,永远要买你们能够买得起的东西。他主持公司事务的时代,汽车消费信贷已经出现了,但老福特坚决不同意用这个办法销售福特汽车。他给用户制定买车计划,每个月存多少钱,存够了再把车开走,不能先开走分期还钱。可在当时的社会,汽车销售人员想尽快把车卖出去,年轻人虽然钱不够,却想尽快把车开走。汽车信贷已经有了市场,老福特阻挡不了这股潮流。他去世之后,存钱买车的观念被推翻了,福特汽车也开始搞汽车消费信贷。”

经济学可以解释借钱消费的现象。王红领说:“有效需求不足是市场经济的必然产物。比如上世纪30年代资本主义国家发生的那种大危机,我们从课本里都学过,一方面因为生产过剩,要倒掉牛奶,一方面穷人喝不起牛奶,也支付不起他们的生活必需品。消费信贷能解决有效需求不足的问题。信贷商可以向即期支付能力欠缺、预期有偿还能力和偿还意愿的消费者提供金融信贷服务,服务的范围设定在满足消费者的生活需要。它突破了消费者的预算约束线,在生产者和消费者之间起到润滑作用。”

清华大学中国与世界经济研究中心教授王红领(于楚众 摄)

从前并不是每个中国人都能从金融机构里借到钱买买买。中国人最熟悉的用于消费的金融服务是信用卡,但是覆盖人群很有限。上海大学法学院程雪军博士说:“我国征信系统现在覆盖的人群范围不够大,银行发展信用卡就比较难。办信用卡一般会要求有稳定的工作,然后查一下央行征信记录,再考虑申请人的收入情况。这些条件就把很多人筛选掉了,比如农民工群体、个体商户、没有收入的大学生等等。”

巨大的市场空白留给了其他消费金融形态。从2010年开始,中国银监会陆续批复建立消费金融公司。在这些公司里,用户不用抵押和担保就能申请贷款,虽不能用来买房买车,但其他消费用途很广。消费金融公司的目标客户是具有稳定收入或者稳定经济来源的中低阶层消费群体。

王红领从2014年开始做中国消费信贷市场研究项目,他对客户群体做了更详细的分析:18到29岁占到总样本数将近50%,整体上看消费信贷的客户呈现出年轻化趋势。收入分布上,月收入3000元到4999元占到总样本数的76.01%,其次是5000元到9999元范围。从受教育程度来看,专科、本科和职业学校学生占比较大。高学历、高收入群体倾向于全款消费,而学历和收入更低的群体,偿还能力弱、信息获取渠道少,也不会选择消费金融。

现在大部分支付都由手机完成,在你花钱的时候弹出消费借贷的选项(视觉中国供图)

现在大部分支付都由手机完成,在你花钱的时候弹出消费借贷的选项(视觉中国供图)

消费金融为购买意愿旺盛却收入不高的年轻人,开启了金融服务的大门,但它最开始主要是线下经营,获客成本高,发展缓慢。直到互联网公司的加入,扩大了消费借贷的覆盖面和发展速度。

互联网公司是过去十几二十年激烈的流量争夺战中趟过来的行家,谙熟裂变增长、大数据应用,在放贷规模、效率和风控上很有竞争力。蚂蚁集团有花呗、借呗,京东数科有白条和金条,腾讯有微粒贷,百度有度小满,美团有美团生活费,等等。

万向区块链的首席经济学家邹传伟从读博时期一直做互联网对金融系统的影响的研究,他说:“中国在金融科技创新上一直处于领先地位,现在美国互联网机构做金融科技业务的时候也会参考中国。美国信用卡或者开支票已经很发达了,居民也形成了这样的支付习惯,像中国这样的移动支付或者虚拟信用卡功能在美国就不容易发展起来。”

插图|啊哈

这些看起来都很正常的发展却产生了“负债者联盟”这样的群体,在社交媒体上,针对“花呗们该为年轻人陷入网贷背锅吗?”的讨论,参与者众多。因为消费信贷主要是用来填补消费意愿和消费能力之间的鸿沟。消费意愿在现代社会是具有可塑性、变动性和增长性的。

中山大学社会学教授王宁认为:“在奉行节俭主义的传统社会里,人们具有较强的对欲望的自我约束能力,欲望水平始终停留在生理性需求或原始欲望水平。在消费主义社会里,欲望则超越了生理性需要水平的约束。”消费主义是一系列缜密的供应链、营销、市场终端等现代化生产组织的合谋,同时也是一种不断建构欲望的社会心理机制。

消费欲望跟增长和利润相连,越多越好,也确实越来越多,可实际的消费能力并没有随之增长,越来越大的鸿沟由消费借贷还填补。

大部分的支付行为都通过手机完成,特别是在电商和本地生活APP上,当弹出账户信息选项时,除了绑定的银行卡和信用卡账户,现在又多了消费借贷的选项。你在准备买买买的时候,有人递上了借款,除了第一次开通时需要花些时间,以后每次只要输入密码、指纹、人脸识别就能完成。几秒钟的时间,没花自己的钱,就满足了欲望。购物和借贷的双重诱惑,容易冲动消费、过度消费。

如果跌落债务深坑只属于个人悲剧,它是年轻人成长,或者金融消费者权益保护的问题,只跟一部分人的利益直接相关。可事实上,金融本质上是配置整个社会资金的使用,它就像人体的血液系统,一旦出了问题,对社会和经济造成的破坏力巨大。

经济学里分成“非系统性风险”和“系统性风险”。投资主体决策失败最坏的结局就是破产清算,自己承担后果,这属于“非系统性风险”;如果某些单个突发事件像多米诺骨牌一样,传染给整个社会,并造成社会范围内的连续性损失,就是系统性风险。美国房地产协会曾经给出了衡量“系统性风险”的两个指标:“大到不能倒”和“太关联不能倒”,因为一旦倒塌会引发全国性灾难。2008年美国的次贷危机就是一次由复杂原因引发的系统性金融危机。

11月2日《网络小额贷款业务管理暂行办法(征求意见稿)》出台之前,消费金融领域里相同或者类似业务,监管机构和标准是不一样的。商业银行和最开始在线下发展的消费金融公司受的是中国银保监会的监督,以互联网公司为代表的持有小额贷款公司、互联网小额贷款公司执照的企业受的是地方金融监督管理局的监管。

在借贷“支撑”下,任何美好生活看上去都触手可及

在借贷“支撑”下,任何美好生活看上去都触手可及

程雪军说:“商业银行和持牌消费金融公司被中国银保监会监督,被管理的很严格的,而且它要参照巴塞尔协议,资本充足率要求很高。互联网公司做消费金融业务,申请的是网络小贷牌照,资本只需要一个亿,申请难度低,监督机构是地方金融监管局,监管要求小。我曾经在持牌的消费金融公司工作过,那家公司资本充足率是8%,杠杆不超过10倍。互联网公司,比如说蚂蚁集团杠杆率达到100倍了。”

互联网涉足到金融领域,它的业务规模大,发展速度快,发生危机难以控制。互联网领域的创新模式还特别多,风险概率没有定论。

比如互联网公司经营网络小贷的融资模式,很多环节可能出现系统性的问题。资产证券化里,放贷机构把贷款打包在市场上发行证券化产品,它的利润是跟资产证券化的规模相关的,规模越大,利润越高。那么,它会不会对风险认真管理?联合贷款里,直接接触顾客的互联网公司是按交易量收费的,有没有可能为了提高交易量把一些信用比较差的用户推荐给银行,而银行是不掌握这些用户的真实情况的。

蚂蚁集团总部,中国的互联网巨头纷纷涉足消费借贷领域(视觉中国供图)

千丈之堤,溃于蚁穴,庞大金融体系的风暴总是从一笔笔坏账开始的。我们把消费拉动经济的希望寄托在年轻人身上的时候,也要考虑一下他们真实的购买力。

在高涨的房价和大城市的生活成本面前,初入职场的毕业生也许并非想象中那么阔绰。消费主义和消费借贷行业为了利润增长鼓动年轻人,年轻人被各种缜密的商业手段挑动贪嗔痴,买买买,都该冷静一下,消费和所能承担的借贷额度是多少。

如果按照《网络小额贷款业务管理暂行办法(征求意见稿)》规定,对自然人的单户网络小额贷款余额原则上不得超过人民币30万元,不得超过其最近3年年均入的三分之一,该两项金额中的较低者为贷款金额最高限额。如果按照银保监会起草的《商业银行互联网贷款管理暂行办法(征求意见稿)》,单户用于消费的个人信用贷款授信额度应当不超过人民币20万元。

这既是跌落债务陷阱的个人问题,也关乎金融体系的安全、经济和社会的稳定。

现在大部分支付都由手机完成,在你花钱的时候弹出消费借贷的选项(视觉中国供图)

现在大部分支付都由手机完成,在你花钱的时候弹出消费借贷的选项(视觉中国供图)

在借贷“支撑”下,任何美好生活看上去都触手可及

在借贷“支撑”下,任何美好生活看上去都触手可及