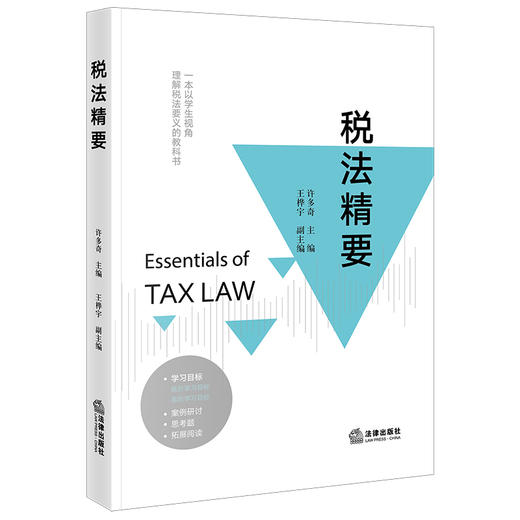

商品详情

定价:98.0

ISBN:9787519793333

作者:许多奇主编 王桦宇副主编

版次:1

内容提要:

税法的地位在整个法律体系中是独特且重要的。它不仅规定了国家与个人、企业之间关于税收的权利与义务,也是国家实现其财政政策、调控经济、促进社会公正的重要工具。税法在我国现行法律体中是一个特殊的领域,它并非按传统的调整对象标准而划分出的单独部门法,而是一个综合领域。《税法精要》一书,从税法基础理论、商品税法、财产行为税法律制度、税收程序法、国际税法、税务争讼与救济等方面,*不同的案例探讨税法的相关问题,内容丰富、专业性强。

作者简介:

许多奇,复旦大学法学院教授、博士生导师,入选国家*人才计划、国家*法治人才库,上海市十大中青年法学家,复旦大学数字经济法治研究中心主任、复旦大学智慧法治实验室主任,上海市人民政府首批立法专家、上海市人民检察院首批智库专家、*高人民法院中国司法大数据研究院专家库成员,哈佛大学法学院富布莱特高级访问学者、纽约大学法学院Hauser Global研究员、杜克大学法学院访问学者,中国法学会财税法学研究会常务理事、中国科学技术法学会常务理事、上海市法学会财税法学研究会常务副会长、法律与国际事务委员会(FLIA)委员及项目主任、Asian Journal of Law and Society编委会成员。

主要研究领域为金融科技法、数据法、财税法。在《中国社会科学》《中国法学》《法学研究》等中英文期刊发表论文百余篇,被《新华文摘》、《中国社会科学文摘》、中国人民大学书报资料中心《复印报刊资料》等转载20余篇。出版独著、合著和译著共8部,主编10余部。连续主持国家社会科学基金3项,主持国家重点研发计划、*高人民法院、中国人民银行、上海市政府决策咨询、上海市曙光计划、纽约大学国际合作课题等30余项。

获中国法学会优秀成果奖、上海市哲学社会科学优秀成果奖、上海市法学优秀成果奖等。

王桦宇,上海交通大学凯原法学院副教授、财税法研究中心副主任。中国法学会财税法学研究会理事、中国税收教育研究会理事、上海市法学会财税法学研究会秘书长、上海市税务学会理事。北*大学第十七届研究生“学术十杰”获得者,上海青年法学法律人才库成员,上海市第三中级人民法院税务司法智库专家。

主要研究方向为财税法律与政策、财税体制改革与公共治理、财税法案例研究。在《中国社会科学》等学术刊物发表论文数十篇,主持国家社科基金等科研课题10余项。

目录:

目 录

第一章 税法基础理论

第一节 税法基本概念和特征

一、税收的概念及特性

二、税法的概念和特性

第二节 税法的性质与功能

一、税收法律关系的性质

二、税法的功能

第三节 税法的地位和体系

一、税法的地位

二、税法的体系与分类

第四节 税法基本原则

一、税收法定原则

二、量能平等负担原则

三、稽征效率原则

第五节 税收法律关系

一、税收法律关系的概念及性质

二、税收法律关系的构成

三、税收法律关系的产生、变更与消灭

第六节 税法要素

一、税法主体

二、课税对象

三、税率

四、纳税环节

五、纳税期限

六、纳税地点

七、税收特别措施

第二章 商品税法

第一节 商品税法原理

一、商品税的概念与特点

二、商品税的历史沿革

三、商品税的分类和作用

第二节 增值税法原理

一、我国增值税法的历史沿革

二、增值税的概念与特征

三、增值税的类型

四、增值税的纳税主体与征税范围

五、增值税的税率与计税方法

六、税收优惠

七、纳税义务发生时间和纳税期限

八、纳税地点

九、增值税发票的使用与管理

第三节 消费税法

一、消费税纳税人和税目

二、消费税的计税依据和税率

三、应纳税额的计算

四、征收管理

第四节 关税法

一、概述

二、课税对象及纳税义务人

三、关税的税目与税率

四、完税价格

五、税收减免

六、税收征管

七、关税特别措施

第五节 车辆购置税法

一、概述

二、主要内容

三、征收管理

四、*新发展

第三章 所得税法

第一节 所得税法原理

一、所得税的概念与功能

二、所得税的特征及分类

三、新中国所得税的历史沿革

第二节 企业所得税

一、企业所得税纳税义务人和课税对象

二、企业所得税的计税依据、税率

三、扣除

四、应纳税额的计算

五、税收优惠

六、企业所得税纳税地点和纳税期限

第三节 个人所得税法

一、个人所得税纳税义务人

二、个人所得税应税所得项目

三、应纳税所得额

四、个人所得税税率及应纳税额的计算

五、税收优惠

六、税收征管

第四章 财产行为税法律制度

第一节 财产行为税法原理

一、财产税的概念与特征

二、财产税的历史沿革

三、财产税的未来发展

四、行为税概论

第二节 房地产税法

一、概述

二、课税对象

三、纳税义务人

四、计税依据

五、税率

六、税收优惠

七、税收征管

八、房产税改革

第三节 城镇土地使用税法

一、概述

二、课税对象

三、纳税义务人

四、计税依据

五、税率

六、税收优惠

七、税收征管

第四节 城市维护建设税

一、概述

二、课税对象

三、纳税义务人和扣缴义务人

四、计税依据

五、税率

六、税收优惠

七、税收征管

第五节 印花税法

一、概述

二、主要内容

三、征收管理

第六节 资源税法

一、概述

二、主要内容

三、征收管理

四、水资源税改革试点

第七节 土地增值税法

一、概述

二、主要内容

三、征收管理

第八节 车船税法

一、概述

二、主要内容

三、征收管理

第九节 烟叶税法

一、概述

二、主要内容

三、征收管理

第十节 契税法

一、概述

二、主要内容

三、征收管理

第十一节 耕地占用税法

一、概述

二、主要内容

三、征收管理

第十二节 环境保护税法

一、概述

二、主要内容

三、征收管理

第五章 税收程序法

第一节 税收程序法原理

一、税收征收管理法的概念与立法模式

二、税收征收管理法的适用范围

三、税收征收管理法的历史发展

四、税收征收管理法的修改展望

第二节 税收征收与管理

一、税务管理制度

二、税款征收制度

第三节 税收检查与稽查

一、税务检查制度

二、税务稽查制度

第四节 税收法律责任

一、纳税人与扣缴义务人的税收法律责任

二、税务机关的税收法律责任

三、其他主体的税收法律责任

第六章 国际税法

第一节 国际税法基础原理

一、国际税法的概念、调整对象和渊源

二、国际税法的基本原则

三、国际税法的产生与发展

第二节 税收管辖权

一、税收管辖权的概念

二、居民税收管辖权的行使

三、来源地税收管辖权的行使

第三节 避免双重征税的方法

一、国际双重征税的概念与类型

二、国际双重征税的产生原因及表现

三、法律性国际双重征税的解决方法

四、经济性国际双重征税的解决方法

五、国际税收饶让抵免

第四节 国际反避税

一、国际避税的概念

二、国际反避税的主要途径

三、税基侵蚀和利润转移

第七章 税务争讼与救济

第一节 税务争讼与救济概述

一、税务争讼与救济的概念、起源与发展

二、税务争讼与救济的特征

三、税务争讼与救济的原则

四、税务争讼与救济的理论基础

五、税务救济的模式

第二节 税务行政复议法律制度

一、税务行政复议概述

二、税务行政复议相关法律制度

第三节 税务行政诉讼制度

一、税务行政诉讼概述

二、税务行政诉讼原则

三、税务行政诉讼要素

四、税务行政诉讼的程序

第四节 税务行政赔偿

一、税务行政赔偿概述

二、税务行政赔偿的范围

三、税务行政赔偿法律关系的主体

四、税务行政赔偿的程序

五、税务行政赔偿的方式和计算标准

- 法律出版社旗舰店 (微信公众号认证)

- 阅读自由与正义的另一种可能

- 扫描二维码,访问我们的微信店铺

- 随时随地的购物、客服咨询、查询订单和物流...