商品详情

商品介绍

商品信息

出版社: 机械工业出版社

商品名称:固定收益证券分析(原书第3版)

作者:(美)芭芭拉S.佩蒂特(Barbara S.Petitt) 杰拉尔德 E.平托(Jerald E. Pinto) 温

市场价:149.0

ISBN号:9787111602583

版次:1-1

出版日期:2018-10

页数:529

字数:691

内容简介

本书第3版经过全面的修订已经技巧性地囊括了固定收益市场、投资固定收益证券的风险以及价值、利率风险基础的相关知识。本书同时还检验了嵌入式期权的固定收益证券的价值、结构化产品(例如按揭证券和资产抵押债券)的特征,以及信用分析的原则。经过探讨之后,本书向我们展示了如何构建与你的投资目标相一致的投资组合。

目录

顾问委员会

译者序

推荐序

前 言

致 谢

关于“CFA协会投资系列”

第一部分 固定收益要素

第1章固定收益证券:定义要素 2

1.1 引言 2

1.2 固定收益证券概述 3

1.2.1 债券的基本特征 3

1.2.2 收益率指标 8

1.3 法律、监管和税务因素 8

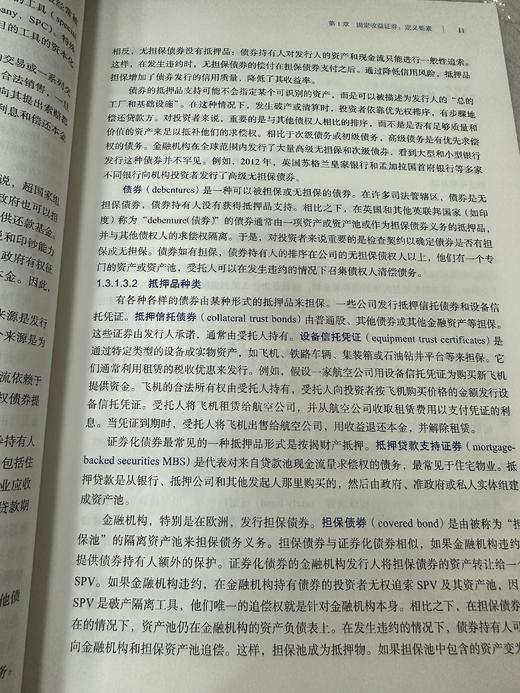

1.3.1 债券契约 8

1.3.2 法律和监管因素 15

1.3.3 税务因素 18

1.4 债券的现金流结构 19

1.4.1 本金偿还结构 19

1.4.2 息票付款结构 23

1.5 有应急条款的债权 29

1.5.1 可赎回债券 29

1.5.2 可回售债券 31

1.5.3 可转换债券 31

本章小结 34

第2章固定收益市场:发行、交易和融资 37

2.1 引言 37

2.2 全球固定收益市场概况 38

2.2.1 固定收益市场分类 38

2.2.2 固定收益指数 45

2.2.3 固定收益证券投资者 46

2.3 一级和二级债券市场 47

2.3.1 一级债券市场 47

2.3.2 二级债券市场 52

2.4 主权债券 54

2.4.1 主权债券的特点 54

2.4.2 主权债券信用质量 55

2.4.3 主权债券类型 55

2.5非主权政府机构、准政府和超国家发行的债券 57

2.5.1 非主权债券 57

2.5.2 准政府债券 58

2.5.3 超国家债券 58

2.6 公司债务 59

2.6.1 银行贷款和银团贷款 59

2.6.2 商业票据 60

2.6.3 公司票据和债券 63

2.7 可供银行选择的短期资金 66

2.7.1 零售存款 67

2.7.2 短期批发资金 67

2.7.3 回购协议和逆回购协议 68

本章小结 71

第3章固定收益估值介绍 74

3.1 引言 74

3.2 债券价格和货币的时间价值 75

3.2.1 债券定价与市场贴现率 75

3.2.2 到期收益率 78

3.2.3 债券价格与债券特征之间的关系 79

3.2.4 用即期利率定价债券 82

3.3 价格和收益率:报价和计算惯例 85

3.3.1 平价、应计利息和全价 85

3.3.2 矩阵定价 88

3.3.3 固定利率债券的收益率指标 90

3.3.4 浮动利率票据的收益率 95

3.3.5 货币市场工具的收益率指标 99

3.4 利率期限结构 103

3.5 收益率利差 109

3.5.1 超过基准利率的收益率利差 110

3.5.2 基准收益率曲线上的收益率利差 112

本章小结 113

第二部分 风险分析

第4章理解固定收益的风险与回报 118

4.1 引言 118

4.2 回报的来源 119

4.3 固定利率债券的利率风险 125

4.3.1 麦考利久期、修正久期和近似久期 125

4.3.2 有效久期 132

4.3.3 关键利率久期 135

4.3.4 债券久期的性质 135

4.3.5 债券组合的久期 140

4.3.6 债券的货币久期和基点的价格价值 142

4.3.7 债券凸度 144

4.4 利率风险和投资风险 151

4.4.1 收益波动率 151

4.4.2 投资期限范围、麦考利久期和利率风险 153

4.5 信用和流动性风险 156

本章小结 158

第5章 信用分析的基础 161

5.1 引言 161

5.2 信用风险 162

5.3 资本结构、资历排序和回收率 164

5.3.1 资本结构 164

5.3.2 资历排序 164

5.3.3 回收率 165

5.4 评级机构、信用评级及其在债务市场中的角色 168

5.4.1 信用评级 169

5.4.2 发行人与发行评级 170

5.4.3 依靠评级机构的风险 172

5.5 传统信用分析:企业债务证券 176

5.5.1 信用分析与权益分析:相似与差异 176

5.5.2 信用分析四要素:有用的框架 177

5.6 信用风险和回报:收益和利差 192

5.7 高收益公司债券、主权债务和非主权政府债务信用分析的特别考虑 199

5.7.1 高收益公司债券 200

5.7.2 主权债务 206

5.7.3 非主权政府债务 210

本章小结 211

第6章信用分析模型 215

6.1 引言 215

6.2 信用风险的衡量指标 216

6.3 传统的信用模型 218

6.4 结构模型 224

6.4.1 期权类比 224

6.4.2 估值 225

6.4.3 信用风险指标 226

6.4.4 估值 229

6.5 简化形式模型 231

6.5.1 估值 232

6.5.2 信用风险指标 233

6.5.3 估值 235

6.5.4 信用风险模型的比较 239

6.6 信用利差的期限结构 239

6.6.1 息票债券估值 239

6.6.2 信用利差的期限结构 240

6.6.3 预期损失的现值 242

6.7 资产支持证券 246

本章小结 247

参考文献 248

第三部分 资产支持证券

第7章资产支持证券入门 250

7.1 引言 250

7.2 证券化对经济与金融市场的好处 251

7.3 证券化过程 253

7.3.1 证券化交易的一个例子 253

7.3.2 各方及其对证券化交易的作用 254

7.3.3 债券发行 255

7.3.4 特殊目的工具的关键作用 257

7.4 住房抵押贷款 259

7.4.1 到期期限 260

7.4.2 利率的确定 260

7.4.3 摊销时间表 261

7.4.4 提前偿付和提前偿付罚金 261

7.4.5 贷款人在止赎权中的权利 262

7.5 住房抵押担保证券 262

7.5.1 抵押转交证券 263

7.5.2 抵押担保债务 267

7.5.3 非机构住宅抵押贷款担保证券 272

7.6 商业抵押支持证券 274

7.6.1 信用风险 274

7.6.2 基本的CMBS结构 274

7.7 非抵押资产担保证券 277

7.7.1 汽车贷款应收账款担保证券 277

7.7.2 信用卡应收账款担保证券 279

7.8 债务担保证券 280

7.8.1 CDO交易的结构 280

7.8.2 CDO交易的图解 281

本章小结 283

参考文献 285

第四部分 估值

第8章无套利估值框架 288

8.1 引言 288

8.2 无套利估值的意义 289

8.2.1 一价法则 289

8.2.2 套利机会 290

8.2.3 固定收益证券无套利估值的含义 291

8.3 利率树和无套利估值 291

8.3.1 利率二叉树 293

8.3.2 什么是波动率以及如何估值 295

8.3.3 确定节点上债券的价值 296

8.3.4 构建利率二叉树 298

8.3.5 用利率树估值无期权债券 302

8.3.6 顺向估值 303

8.4 蒙特卡罗法 306

本章小结 307

第9章嵌入式期权债券的估值与分析 309

9.1 引言 310

9.2 嵌入式期权概述 310

9.2.1 简单的嵌入式期权 311

9.2.2 复杂的嵌入式期权 312

9.3 可赎回和可回售债券的估值与分析 314

9.3.1 可赎回或可回售债券、纯粹债券与嵌入式期权价值之间的关系 314

9.3.2 无违约和无期权债券的估值:复习 315

9.3.3 在无利率波动下,无违约可赎回债券和可回售债券的估值 316

9.3.4 利率波动对可赎回债券和可回售债券价值的

- 机械工业出版社旗舰店 (微信公众号认证)

- 扫描二维码,访问我们的微信店铺

- 随时随地的购物、客服咨询、查询订单和物流...