企业税务筹划与风险管理实务 新税收政策要点解读 纳税实务精选案例剖析 常见税种税务筹划技巧 纳税培训用书

¥67.40

| 运费: | ¥ 0.00-20.00 |

商品详情

书名:企业税务筹划与风险管理实务

定价:89.8

ISBN:9787115640864

作者:王美江

版次:第1版

出版时间:2024-06

内容提要:

近年来,我国税收制度得到了进一步的完善,税收征管力度也在不断加大,同时社保与税款合并征收、全电发票的推行等政策的实施,更加需要企业专业化面对。如何做好纳税筹划成为企业*须面对的问题。由于企业的经营活动具有复杂性,因此规范税务活动和减轻税负变得更加重要。进行纳税筹划、有效防范税务风险,是规范税务活动和减轻税负的重要举措。 本书从企业经营各个环节入手对如何进行纳税筹划进行讲述,通过对案例等进行解读,帮助读者正确认知纳税筹划并知道如何进行合理的纳税筹划。本书适合企业中高层管理者、税务领域从业者等阅读使用。?

作者简介:

深圳市正点方略企业管理咨询有限公司董事长,正点方略-利润倍增商学院院长,会火新商联盟联合创办者,广东岭南职业技术学院客座教授,清华大学、北京大学总裁班特聘讲师。曾任顺丰速运、飞马国际高管,具有多年企业财务总监、副总裁等管理运营经验。著有《合伙人裂变与股权密码》《HR财务思维》《向财务要利润》《企业现金流与营运资本管理》等。

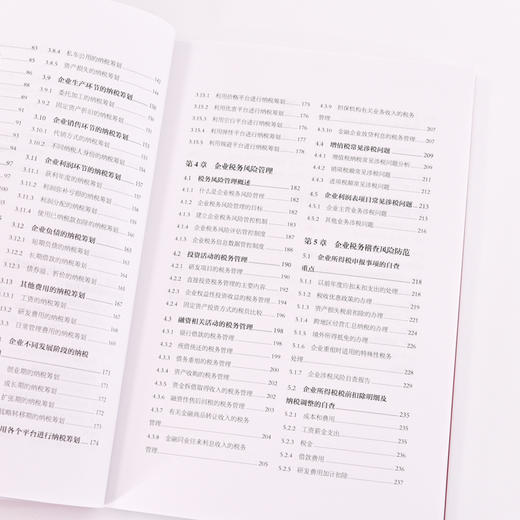

目录:

目录

第1章 税收制度改革和纳税筹划

1.1 为什么要做纳税筹划 2

1.1.1 纳税筹划产生的原因 4

1.1.2 真正意义上的纳税筹划 7

1.1.3 纳税筹划的主要特征 9

1.2 纳税筹划的工作流程 10

1.2.1 开展纳税筹划应具备三个意识 14

1.2.2 纳税筹划应实现三个结合点 16

第2章 个人所得税纳税筹划和环境保护税纳税筹划

2.1 个人所得税纳税筹划 20

2.1.1 员工个人所得税分类及税法规定 23

2.1.2 个人所得税9种特殊计算方法及

案例 27

2.1.3 员工激励机制的纳税筹划 36

2.2 环境保护税纳税筹划 38

2.2.1 环保企业所得税减免政策的应用 42

2.2.2 环保企业投资抵免政策的应用 44

2.2.3 环保企业减计收入计算所得税政策

的应用 46

2.2.4 环保企业“营改增”下的纳税筹划 47

第3章 企业所得税法规解读与企业所得税筹划方法

3.1 企业所得税法规要点 54

3.1.1 应纳税所得额的计算 56

3.1.2 税率 57

3.1.3 应纳税额的计算 57

3.1.4 税收优惠 59

3.1.5 特别纳税调整 60

3.2 准予扣除项目的确认与调整和

不得扣除项目 60

3.2.1 准予扣除项目的确认与调整 60

3.2.2 不得扣除项目 69

3.3 企业组建的纳税筹划 71

3.3.1 组织形式的纳税筹划 71

3.3.2 投资行业的纳税筹划 73

3.3.3 注册地点的纳税筹划 74

3.3.4 投资方式的纳税筹划 76

3.4 企业投资环节的纳税筹划 78

3.4.1 直接投资时的纳税筹划 78

3.4.2 股票投资时的纳税筹划 79

3.4.3 债券投资时的纳税筹划 80

3.4.4 无形资产投资时的纳税筹划 82

3.4.5 资本结构的纳税筹划 83

3.4.6 投资注册地点的纳税筹划 85

3.4.7 投资行业的纳税筹划 86

3.4.8 投资方式的纳税筹划 88

3.4.9 投资结构的纳税筹划 89

3.4.10 投资过程的纳税筹划 91

3.4.11 项目投资的纳税筹划 91

3.4.12 金融投资的纳税筹划 93

3.4.13 企业并购的纳税筹划 94

3.5 企业产权重组的纳税筹划 97

3.5.1 企业分立的纳税筹划 97

3.5.2 企业合并的纳税筹划 100

3.5.3 资产重组的纳税筹划 103

3.6 筹资、融资的纳税筹划 105

3.6.1 企业负债规模的纳税筹划 105

3.6.2 企业间资金拆借的纳税筹划 106

3.6.3 向金融机构借款的纳税筹划 107

3.6.4 信贷的纳税筹划 108

3.6.5 股权筹资、债权筹资的纳税筹划 108

3.6.6 融资租赁的纳税筹划 112

3.6.7 权益筹资的纳税筹划 113

3.6.8 项目融资的纳税筹划 114

3.7 企业采购过程的纳税筹划 118

3.7.1 采购活动的纳税筹划步骤 118

3.7.2 采购管理与纳税筹划 122

3.8 运营过程的纳税筹划 126

3.8.1 合理的工资薪金总额的纳税筹划 127

3.8.2 *薪酬设计方案 131

3.8.3 职工福利费的纳税筹划 136

3.8.4 私车公用的纳税筹划 142

3.8.5 资产损失的纳税筹划 144

3.9 企业生产环节的纳税筹划 150

3.9.1 委托加工的纳税筹划 150

3.9.2 固定资产折旧的纳税筹划 151

3.10 企业销售环节的纳税筹划 153

3.10.1 代销方式的纳税筹划 153

3.10.2 不同纳税人身份的纳税筹划 154

3.11 企业利润环节的纳税筹划 157

3.11.1 获利年度的纳税筹划 157

3.11.2 利润弥补亏损的纳税筹划 158

3.11.3 利润分配的纳税筹划 159

3.11.4 使用已纳税款扣除的纳税筹划 160

3.12 企业负债的纳税筹划 163

3.12.1 短期负债的纳税筹划 163

3.12.2 长期借款的纳税筹划 164

3.12.3 债券溢、折价的纳税筹划 165

3.13 其他费用的纳税筹划 167

3.13.1 工资的纳税筹划 167

3.13.2 研发费用的纳税筹划 168

3.13.3 日常管理费用的纳税筹划 169

3.14 企业不同发展阶段的纳税

筹划 171

3.14.1 创业期的纳税筹划 171

3.14.2 成长期的纳税筹划 172

3.14.3 扩张期的纳税筹划 172

3.14.4 战略转移期的纳税筹划 173

3.15 利用各个平台进行纳税筹划 174

3.15.1 利用价格平台进行纳税筹划 175

3.15.2 利用优惠平台进行纳税筹划 176

3.15.3 利用空白平台进行纳税筹划 176

3.15.4 利用弹性平台进行纳税筹划 177

3.15.5 利用规避平台进行纳税筹划 178

第4章 企业税务风险管理

4.1 税务风险管理概述 182

4.1.1 什么是企业税务风险管理 182

4.1.2 企业税务风险管理的目标 182

4.1.3 建立企业税务风险管控机制 183

4.1.4 企业税务风险评估管控制度 187

4.1.5 企业税务信息数据管控制度 188

4.2 投资活动的税务管理 190

4.2.1 研发项目的税务管理 190

4.2.2 直接投资税务管理的主要内容 192

4.2.3 企业权益性投资收益的税务管理 194

4.2.4 固定资产投资方式的税负比较 196

4.3 融资相关活动的税务管理 198

4.3.1 银行借款的税务管理 198

4.3.2 统借统还的税务管理 199

4.3.3 债务重组的税务管理 200

4.3.4 资产收购的税务管理 202

4.3.5 资金拆借取得收入的税务管理 202

4.3.6 融资性售后回租的税务管理 203

4.3.7 有关金融商品转让收入的税务

管理 204

4.3.8 金融同业往来利息收入的税务

管理 205

4.3.9 担保机构有关业务收入的税务

管理 207

4.3.10 金融企业放贷利息的税务管理 207

4.4 增值税常见涉税问题 209

4.4.1 增值税纳税常见涉税问题分析 209

4.4.2 销项税额常见涉税问题 211

4.4.3 进项税额常见涉税问题 212

4.5 企业利润表项目常见涉税问题 213

4.5.1 企业主营业务涉税问题 213

4.5.2 其他业务涉税问题 216

第5章 企业税务稽查风险防范

5.1 企业所得税申报事项的自查

重点 218

5.1.1 以前年度应扣未扣支出的处理 218

5.1.2 税收优惠政策的办理 219

5.1.3 资产损失税前扣除的办理 221

5.1.4 跨地区经营汇总纳税的办理 224

5.1.5 境外所得抵免的办理 226

5.1.6 企业重组时适用的特殊性税务

处理 228

5.1.7 企业涉税风险自查报告 229

5.2 企业所得税税前扣除明细及

纳税调整的自查 235

5.2.1 成本和费用 235

5.2.2 工资薪金支出 235

5.2.3 税金 236

5.2.4 借款费用 236

5.2.5 研发费用加计扣除 237

5.2.6 公益性捐赠 237

5.2.7 政府性基金和行政事业性收费 238

5.2.8 母子公司费用支付 240

5.2.9 不得税前扣除的项目 241

5.2.10 税前扣除凭证特殊事项 242

5.2.11 税前扣除事项实务及误区讲解 243

5.2.12 资产损失所得税税前扣除 244

5.3 企业接受税务稽查 246

5.3.1 税务稽查的重点行业 246

5.3.2 税务稽查的重点内容 247

5.3.3 税务稽查的重点对象 248

5.3.4 视同销售、进项税额转出稽查案例

解析 249

5.3.5 汇算清缴的检查流程和检查方法 250

5.3.6 企业所得税重点风险分析指标

诠释 251

5.3.7 关联延伸的其他税种风险分析指标

诠释 253

5.3.8 金税四期大数据下的注意事项 255

5.3.9 如何降低国地税联合办税后的税务

稽查风险 257

5.4 企业如何应对税务稽查 257

5.4.1 税务机关的稽查方法 258

5.4.2 税务稽查的日常基础工作 258

5.4.3 税务稽查前的准备工作 259

5.4.4 税务稽查接待技巧 260

5.4.5 税务稽查底稿核实方法 260

5.4.6 税务稽查意见反馈技巧 260

定价:89.8

ISBN:9787115640864

作者:王美江

版次:第1版

出版时间:2024-06

内容提要:

近年来,我国税收制度得到了进一步的完善,税收征管力度也在不断加大,同时社保与税款合并征收、全电发票的推行等政策的实施,更加需要企业专业化面对。如何做好纳税筹划成为企业*须面对的问题。由于企业的经营活动具有复杂性,因此规范税务活动和减轻税负变得更加重要。进行纳税筹划、有效防范税务风险,是规范税务活动和减轻税负的重要举措。 本书从企业经营各个环节入手对如何进行纳税筹划进行讲述,通过对案例等进行解读,帮助读者正确认知纳税筹划并知道如何进行合理的纳税筹划。本书适合企业中高层管理者、税务领域从业者等阅读使用。?

作者简介:

深圳市正点方略企业管理咨询有限公司董事长,正点方略-利润倍增商学院院长,会火新商联盟联合创办者,广东岭南职业技术学院客座教授,清华大学、北京大学总裁班特聘讲师。曾任顺丰速运、飞马国际高管,具有多年企业财务总监、副总裁等管理运营经验。著有《合伙人裂变与股权密码》《HR财务思维》《向财务要利润》《企业现金流与营运资本管理》等。

目录:

目录

第1章 税收制度改革和纳税筹划

1.1 为什么要做纳税筹划 2

1.1.1 纳税筹划产生的原因 4

1.1.2 真正意义上的纳税筹划 7

1.1.3 纳税筹划的主要特征 9

1.2 纳税筹划的工作流程 10

1.2.1 开展纳税筹划应具备三个意识 14

1.2.2 纳税筹划应实现三个结合点 16

第2章 个人所得税纳税筹划和环境保护税纳税筹划

2.1 个人所得税纳税筹划 20

2.1.1 员工个人所得税分类及税法规定 23

2.1.2 个人所得税9种特殊计算方法及

案例 27

2.1.3 员工激励机制的纳税筹划 36

2.2 环境保护税纳税筹划 38

2.2.1 环保企业所得税减免政策的应用 42

2.2.2 环保企业投资抵免政策的应用 44

2.2.3 环保企业减计收入计算所得税政策

的应用 46

2.2.4 环保企业“营改增”下的纳税筹划 47

第3章 企业所得税法规解读与企业所得税筹划方法

3.1 企业所得税法规要点 54

3.1.1 应纳税所得额的计算 56

3.1.2 税率 57

3.1.3 应纳税额的计算 57

3.1.4 税收优惠 59

3.1.5 特别纳税调整 60

3.2 准予扣除项目的确认与调整和

不得扣除项目 60

3.2.1 准予扣除项目的确认与调整 60

3.2.2 不得扣除项目 69

3.3 企业组建的纳税筹划 71

3.3.1 组织形式的纳税筹划 71

3.3.2 投资行业的纳税筹划 73

3.3.3 注册地点的纳税筹划 74

3.3.4 投资方式的纳税筹划 76

3.4 企业投资环节的纳税筹划 78

3.4.1 直接投资时的纳税筹划 78

3.4.2 股票投资时的纳税筹划 79

3.4.3 债券投资时的纳税筹划 80

3.4.4 无形资产投资时的纳税筹划 82

3.4.5 资本结构的纳税筹划 83

3.4.6 投资注册地点的纳税筹划 85

3.4.7 投资行业的纳税筹划 86

3.4.8 投资方式的纳税筹划 88

3.4.9 投资结构的纳税筹划 89

3.4.10 投资过程的纳税筹划 91

3.4.11 项目投资的纳税筹划 91

3.4.12 金融投资的纳税筹划 93

3.4.13 企业并购的纳税筹划 94

3.5 企业产权重组的纳税筹划 97

3.5.1 企业分立的纳税筹划 97

3.5.2 企业合并的纳税筹划 100

3.5.3 资产重组的纳税筹划 103

3.6 筹资、融资的纳税筹划 105

3.6.1 企业负债规模的纳税筹划 105

3.6.2 企业间资金拆借的纳税筹划 106

3.6.3 向金融机构借款的纳税筹划 107

3.6.4 信贷的纳税筹划 108

3.6.5 股权筹资、债权筹资的纳税筹划 108

3.6.6 融资租赁的纳税筹划 112

3.6.7 权益筹资的纳税筹划 113

3.6.8 项目融资的纳税筹划 114

3.7 企业采购过程的纳税筹划 118

3.7.1 采购活动的纳税筹划步骤 118

3.7.2 采购管理与纳税筹划 122

3.8 运营过程的纳税筹划 126

3.8.1 合理的工资薪金总额的纳税筹划 127

3.8.2 *薪酬设计方案 131

3.8.3 职工福利费的纳税筹划 136

3.8.4 私车公用的纳税筹划 142

3.8.5 资产损失的纳税筹划 144

3.9 企业生产环节的纳税筹划 150

3.9.1 委托加工的纳税筹划 150

3.9.2 固定资产折旧的纳税筹划 151

3.10 企业销售环节的纳税筹划 153

3.10.1 代销方式的纳税筹划 153

3.10.2 不同纳税人身份的纳税筹划 154

3.11 企业利润环节的纳税筹划 157

3.11.1 获利年度的纳税筹划 157

3.11.2 利润弥补亏损的纳税筹划 158

3.11.3 利润分配的纳税筹划 159

3.11.4 使用已纳税款扣除的纳税筹划 160

3.12 企业负债的纳税筹划 163

3.12.1 短期负债的纳税筹划 163

3.12.2 长期借款的纳税筹划 164

3.12.3 债券溢、折价的纳税筹划 165

3.13 其他费用的纳税筹划 167

3.13.1 工资的纳税筹划 167

3.13.2 研发费用的纳税筹划 168

3.13.3 日常管理费用的纳税筹划 169

3.14 企业不同发展阶段的纳税

筹划 171

3.14.1 创业期的纳税筹划 171

3.14.2 成长期的纳税筹划 172

3.14.3 扩张期的纳税筹划 172

3.14.4 战略转移期的纳税筹划 173

3.15 利用各个平台进行纳税筹划 174

3.15.1 利用价格平台进行纳税筹划 175

3.15.2 利用优惠平台进行纳税筹划 176

3.15.3 利用空白平台进行纳税筹划 176

3.15.4 利用弹性平台进行纳税筹划 177

3.15.5 利用规避平台进行纳税筹划 178

第4章 企业税务风险管理

4.1 税务风险管理概述 182

4.1.1 什么是企业税务风险管理 182

4.1.2 企业税务风险管理的目标 182

4.1.3 建立企业税务风险管控机制 183

4.1.4 企业税务风险评估管控制度 187

4.1.5 企业税务信息数据管控制度 188

4.2 投资活动的税务管理 190

4.2.1 研发项目的税务管理 190

4.2.2 直接投资税务管理的主要内容 192

4.2.3 企业权益性投资收益的税务管理 194

4.2.4 固定资产投资方式的税负比较 196

4.3 融资相关活动的税务管理 198

4.3.1 银行借款的税务管理 198

4.3.2 统借统还的税务管理 199

4.3.3 债务重组的税务管理 200

4.3.4 资产收购的税务管理 202

4.3.5 资金拆借取得收入的税务管理 202

4.3.6 融资性售后回租的税务管理 203

4.3.7 有关金融商品转让收入的税务

管理 204

4.3.8 金融同业往来利息收入的税务

管理 205

4.3.9 担保机构有关业务收入的税务

管理 207

4.3.10 金融企业放贷利息的税务管理 207

4.4 增值税常见涉税问题 209

4.4.1 增值税纳税常见涉税问题分析 209

4.4.2 销项税额常见涉税问题 211

4.4.3 进项税额常见涉税问题 212

4.5 企业利润表项目常见涉税问题 213

4.5.1 企业主营业务涉税问题 213

4.5.2 其他业务涉税问题 216

第5章 企业税务稽查风险防范

5.1 企业所得税申报事项的自查

重点 218

5.1.1 以前年度应扣未扣支出的处理 218

5.1.2 税收优惠政策的办理 219

5.1.3 资产损失税前扣除的办理 221

5.1.4 跨地区经营汇总纳税的办理 224

5.1.5 境外所得抵免的办理 226

5.1.6 企业重组时适用的特殊性税务

处理 228

5.1.7 企业涉税风险自查报告 229

5.2 企业所得税税前扣除明细及

纳税调整的自查 235

5.2.1 成本和费用 235

5.2.2 工资薪金支出 235

5.2.3 税金 236

5.2.4 借款费用 236

5.2.5 研发费用加计扣除 237

5.2.6 公益性捐赠 237

5.2.7 政府性基金和行政事业性收费 238

5.2.8 母子公司费用支付 240

5.2.9 不得税前扣除的项目 241

5.2.10 税前扣除凭证特殊事项 242

5.2.11 税前扣除事项实务及误区讲解 243

5.2.12 资产损失所得税税前扣除 244

5.3 企业接受税务稽查 246

5.3.1 税务稽查的重点行业 246

5.3.2 税务稽查的重点内容 247

5.3.3 税务稽查的重点对象 248

5.3.4 视同销售、进项税额转出稽查案例

解析 249

5.3.5 汇算清缴的检查流程和检查方法 250

5.3.6 企业所得税重点风险分析指标

诠释 251

5.3.7 关联延伸的其他税种风险分析指标

诠释 253

5.3.8 金税四期大数据下的注意事项 255

5.3.9 如何降低国地税联合办税后的税务

稽查风险 257

5.4 企业如何应对税务稽查 257

5.4.1 税务机关的稽查方法 258

5.4.2 税务稽查的日常基础工作 258

5.4.3 税务稽查前的准备工作 259

5.4.4 税务稽查接待技巧 260

5.4.5 税务稽查底稿核实方法 260

5.4.6 税务稽查意见反馈技巧 260

- 人民邮电出版社有限公司 (微信公众号认证)

- 人民邮电出版社微店,为您提供最全面,最专业的一站式购书服务

- 扫描二维码,访问我们的微信店铺

- 随时随地的购物、客服咨询、查询订单和物流...