商品详情

书名: 预期收益 在不确定市场创造非凡回报

定价: 98

ISBN: 9787543235168

作者: 安蒂·伊尔曼恩

出版社: 上海人民出版社

出版日期: 2024-01-01

装帧: 平装

开本: 16

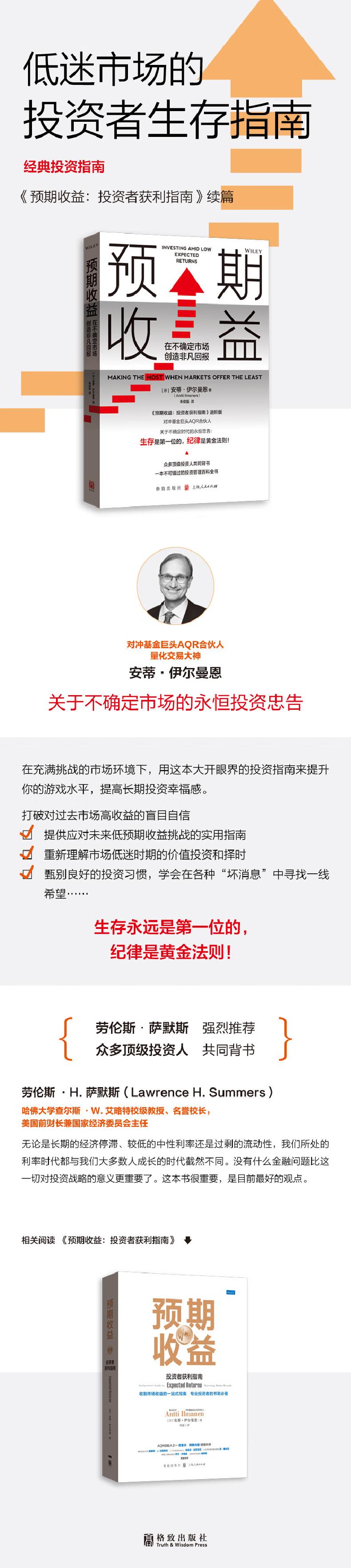

本书延续了作者一以贯之的投资理念和投资思路,并对前一本书中的一些观点进行了扩充和修正。本书特点是根据近些年市场环境的变化进行了相应的观点调整。《预期收益:投资者获利指南》出版之时,恰逢全球市场投资繁荣,各类资产迎来各自的历史高估值和收益率,而近些年在各种因素的影响之下,市场热情逐渐减退,增长放缓,投资者面临相较之前收益预期下调的挑战。可以说,本书具有极强的现实意义。如之前一样,安蒂·伊尔曼恩在本书中融入了自己多年的实战和研究经验;特别是,他加入全球著名对冲基金AQR之后的投资心得和经验被详细且精心地融入新作,使得这本具现实意义的新作更添一层应用价值。

本书延续了作者一以贯之的投资理念和投资思路,并对前一本书中的一些观点进行了扩充和修正。本书特点是根据近些年市场环境的变化进行了相应的观点调整。《预期收益:投资者获利指南》出版之时,恰逢全球市场投资繁荣,各类资产迎来各自的历史高估值和收益率,而近些年在各种因素的影响之下,市场热情逐渐减退,增长放缓,投资者面临相较之前收益预期下调的挑战。可以说,本书具有极强的现实意义。如之前一样,安蒂·伊尔曼恩在本书中融入了自己多年的实战和研究经验;特别是,他加入全球著名对冲基金AQR之后的投资心得和经验被详细且精心地融入新作,使得这本具现实意义的新作更添一层应用价值。 在充满挑战的市场环境下,用这本大开眼界的投资指南来提升你的游戏水平。本书可能会提高你们的长期投资幸福感。

在充满挑战的市场环境下,用这本大开眼界的投资指南来提升你的游戏水平。本书可能会提高你们的长期投资幸福感。了解历史,了解你的投资机会,了解如何形成组合投资策略。

学会在各种“坏消息”中寻找一线希望。

识别好的投资习惯和坏的投资习惯,成为好的投资者。

你需要的是可以坚持下来的*好策略,而非坚持不了的*佳策略。

当数十年的市场上行变得更加充满挑战时,本书旨在为成功投资提供一份基于证据的蓝图。

在一代人的时间里,利率下降和资产价格飙升推高了实际回报,但是假设这种情况将持续下去,尤其是在初始利率较低的时代,是一种自满。过去的这笔意外之财让退休储蓄者和投资者现在面临着预期收益率可能创历史新低的未来。为了应对这一紧迫的挑战,本书强调永恒的投资实践——纪律、谦逊和耐心——将在成功的投资中发挥作用。本书评估了当前投资者的做法和大量的经验证据,以阐明在当今及未来的市场环境下提高长期回报的关键要素;*后,回到如何利用有效的投资组合构建、风险管理和成本控制将它们组合在一起。

在这本书中,读者还会了解到:

到目前为止,投资者对低预期收益挑战的共同反应。

关于有效投资组合关键构成的广泛经验证据:主要资产类别溢价、非流动性溢价、风格溢价和阿尔法。

关于非流动性投资、因子投资、ESG投资、风险缓解策略和市场择时的利弊的讨论。

大型机构投资者之间相互竞争的投资模式和*佳实践。

对自上而下的投资过程的整体性思考——贯穿本书的是对于战术性预测的谦逊和对于多样化的大胆。

对于机构投资者和主动型的个人投资者来说,本书的投资理念和投资实践是永恒的,即使是在严酷的市场条件下,也能让你平静地进行投资。

一部分基础介绍

一部分基础介绍1章引言

第2章长期低预期收益的挑战

第3章主要投资者及其对未来低预期收益的反应

第二部分长期收益的决定因素

第4章流动性资产的风险溢价

第5章非流动性风险溢价

第6章风格策略风险溢价

第7章阿尔法收益及其相关收益

第8章长期收益来源的理论解释

第9章对长期收益来源保持信念和耐心

10章四个关键方程和预测技术

第三部分实战运用

11章分散化投资的好处和坏处

12章投资组合构建

13章风险管理

14章环境、社会和公司治理(ESG)投资

15章成本和费用

16章基于预期收益的中期战术性择时

17章投资的好习惯和坏习惯

18章结语

致谢

参考文献

安蒂·伊尔曼恩(Antti Ilmanen),对冲基金巨头AQR资本管理公司合伙人,主掌AQR组合投资组。安蒂长期为机构投资者提供投资建议,并提出了许多高水平的AQR投资理念。自1986年担任芬兰央行投资经理以来,他在金融学术界与业界的沟通方面作出了许多贡献,曾获得Graham&Dodd奖、Harry M.Markowitz特别奖,并多次荣获Bernstein Fabozzi/Jacobs Levy奖。其代表作《预期收益:投资者获利指南》广受好评。

安蒂·伊尔曼恩(Antti Ilmanen),对冲基金巨头AQR资本管理公司合伙人,主掌AQR组合投资组。安蒂长期为机构投资者提供投资建议,并提出了许多高水平的AQR投资理念。自1986年担任芬兰央行投资经理以来,他在金融学术界与业界的沟通方面作出了许多贡献,曾获得Graham&Dodd奖、Harry M.Markowitz特别奖,并多次荣获Bernstein Fabozzi/Jacobs Levy奖。其代表作《预期收益:投资者获利指南》广受好评。 本书虽然罗列了一些我认为的良好投资实践操作,但并没有提供什么投资建议。在此强调这一点不仅是因为投资类书籍所需要的合规性披露,而且是由于我觉得对具有挑战性的主题需要保持适当谦逊,以及希望投资者坚持自己的投资计划。我的作用是为投资决策提供有用的信息和见解,但投资者须作出自己的选择。

本书虽然罗列了一些我认为的良好投资实践操作,但并没有提供什么投资建议。在此强调这一点不仅是因为投资类书籍所需要的合规性披露,而且是由于我觉得对具有挑战性的主题需要保持适当谦逊,以及希望投资者坚持自己的投资计划。我的作用是为投资决策提供有用的信息和见解,但投资者须作出自己的选择。投资时想要获得优势很难,但放弃这些优势却很容易。即使你能找到给你带来优势的回报来源,如果没有耐心、分散化投资或风险和成本控制,你也可能浪费它们。因此,虽然我对良好的长期收益来源(某些资产类别和投资风格风险溢价)和有益的投资实践具备丰富的经验,但你不时刻和我保持一致。请选择你自己的投资理念并坚持下去。

既然谈到了什么是好的投资,接下来将列出我的一些核心观点。为了提高长期业绩,下面的每一个观点都有可能较为谦逊并避免过度自信。这些观点来自事实依据,后面的章节将证明这一点。

● 我更喜欢分散化投资,而不是集中持仓。衡量你对分散化投资有多关心的一个测试是,你是否愿意使用杠杆来利用多因子收益来源的力量。大多数投资者说不,从而让股票市场性风险主导了他们的投资组合。

● 我更相信投资风格风险溢价是长期收益的来源,而不是非流动性风险溢价。

● 我更喜欢从投资组合的角度,而不是从狭窄框架狭窄框架(narrow framing)来看待任何投资。也就是说,我问的是这项投资会对我的整体投资组合风险和收益产生什么影响,而不是它的单独表现:所以我的投资习惯是自上而下的,而不是自下而上的。

● 我更喜欢战略性的长期分散化投资,而不是大胆的战术性择时。这种偏好反映了分散化投资的强大优势、有限的战术收益可预测性以及缺乏耐心的危险。

● 我更喜欢持有在许多不同宏观情况下都有弹性的投资组合,而不是那些当我的投资观点正确时才表现良好的投资组合。

● 同样,在风险管理中,活下来是一位的。对许多人来说,靠投资一夜暴富不切实际,梭哈式投资的代价是长期收益较低。风险管理应确保有能力再接再厉。

● 比起讲故事的投资逻辑,我更喜欢概率思维。后者强调未来结果的不确定性(以及对过去结果的判断),而前者倾向于将自己固定在一种观点上。

● 我更喜欢系统性投资,而不是随意性投资。除了提供纪律,系统性投资更依赖实证和分散化。它也有自己的缺陷,比如容易受到结构变化的影响,以及缺乏直觉的依靠。

● 总而言之,我的投资信念是小心翼翼地预测和大胆地使用分散化投资。

我明白上述这些听起来可能很无聊,也太抽象了。如果一笔好的投资是简单有趣且令人兴奋的,那很有可能你是在被人“割韭菜”。

- 中信书店 (微信公众号认证)

- 美好的思想和生活

- 扫描二维码,访问我们的微信店铺

- 随时随地的购物、客服咨询、查询订单和物流...